ETF: tutto quello che c’è da sapere sui prodotti finanziari che attraggono gli investitori

Di Daniele Grattieri

Nati diversi anni fa, gli ETF stanno conoscendo un crescente successo ultimamente. Ecco perché

I primi ETF sono apparsi sul mercato europeo nel 2000; tuttavia è proprio in questi ultimi tempi che hanno acceso l’interesse degli investitori, i quali hanno visto in questi prodotti finanziari un’ottima opportunità per risparmiare sui costi dei propri portafogli.

Cosa sono gli ETF

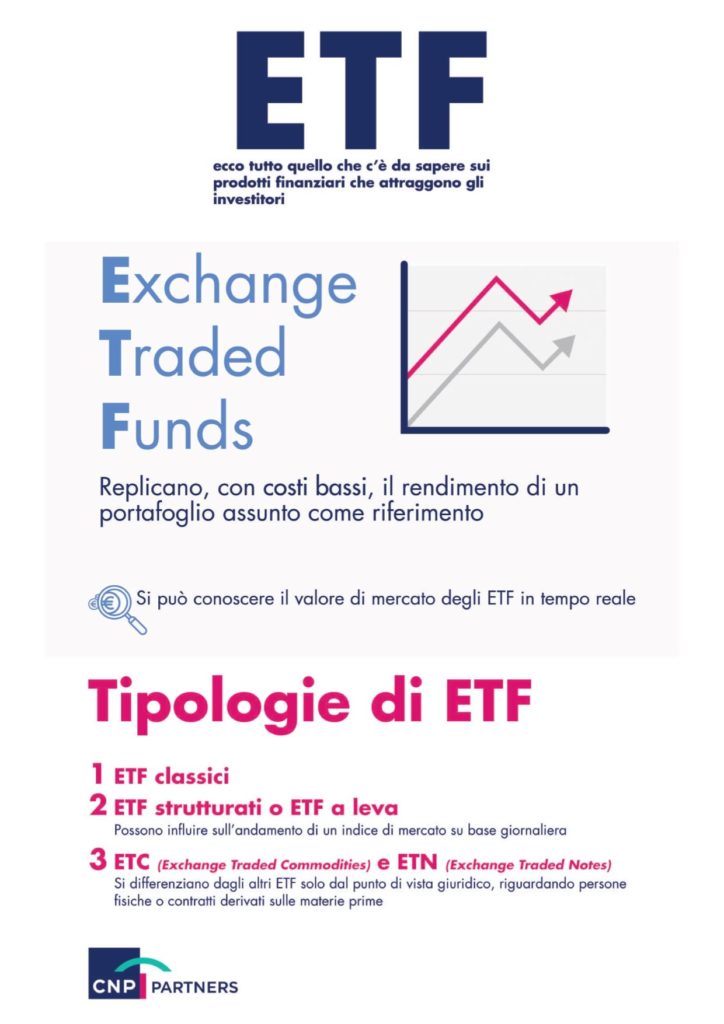

Acronimo di Exchange Traded Funds, gli ETF sono fondi comuni di investimento a gestione passiva (che prevedono cioè decisioni minime da parte del gestore per ridurre i costi del portafoglio) quotati in Borsa a compravendita in qualità di titoli. Di conseguenza, gli ETF presentano i vantaggi di entrambi i due prodotti finanziari, comportando un notevole risparmio.

Costi contenuti, alto rendimento del portafoglio

Il funzionamento degli ETF è molto particolare: il loro scopo, infatti, è replicare – con costi molto più bassi – il rendimento di un portafoglio (che può essere azionario, obbligazionario, di materie prime o di liquidità) assunto come riferimento. Per ottenere questo risultato, gli ETF creano un portafoglio a partire dai dati che costituiscono l’indice di mercato cui si riferiscono, attraverso contratti derivati (swap) oppure tramite l’acquisto dei suoi componenti.

Contrariamente ai comuni fondi di investimento – il cui valore viene fissato quotidianamente a fine seduta – degli ETF si può conoscere il valore di mercato in tempo reale, perché sono soggetti a trattazione continua in Borsa.

I vantaggi degli Exchange Traded Funds

Indubbiamente il principale vantaggio degli ETF è di natura economica, basti pensare che il loro TER (Total Expense Ratio) è nettamente inferiore rispetto a quello di un fondo di investimento a gestione attiva. Il risparmio che garantiscono gli ETF, infatti, è determinato proprio dal fatto che si tratta di prodotti a gestione passiva.

Un altro vantaggio degli ETF è la loro versatilità: gli investitori, infatti, possono utilizzarli per diverse strategie, sia a breve sia a medio-lungo termine, trasformandoli in una componente chiave dei propri portafogli. Gli ETF consentono anche di diversificare il portafoglio, dal momento che investire in questi prodotti equivale ad acquistare azioni, con la differenza che in questo caso non si partecipa a un capitale di rischio di una società quotata in Borsa ma si possiede un portafogli di titoli. I panieri azionari, con gli ETF, possono includere centinaia di titoli (un esempio per tutti quello dell’indice S&P500 o dell’MSCI World) e tuttavia diminuire il rischio di investimento poiché non occorre acquistare tutti i titoli del paniere di riferimento, cosa che comporterebbe costi molto alti e tempi altrettanto lunghi.

Infine, gli ETF garantiscono trasparenza, dal momento che offrono la possibilità di essere controllati in tempo reale, permettendo di sapere hic et nunc l’andamento del proprio investimento. Inoltre, dato che in Borsa vengono equiparati alle azioni, la compravendita degli ETF si svolge con prezzi aggiornati e monitorati da operatori specializzati, il che permette di ridurre lo scarto tra prezzo di acquisto e di vendita.

Gli ETF presentano delle insidie?

Come abbiamo visto, gli ETF assicurano notevoli vantaggi. Ma presentano anche dei lati negativi, a cominciare dal fatto che replicano passivamente l’indice sottostante, precludendo così la possibilità di selezionare i titoli secondo il criterio qualitativo (peculiarità, questa, della gestione passiva). Acquistando un ETF si compra contestualmente un paniere di titoli ben definito a livello geografico, merceologico e di settore, con tutti gli attori del caso che ne fanno parte: tradotto concretamente, ciò significa l’impossibilità di escludere, per esempio, le società più a rischio (scelta che compete esclusivamente a chi gestisce un fondo comune di investimento).

Gli ETF comportano anche dei rischi dal punto di vista dell’investimento, legati in particolare all’indice di mercato che replicano: per questo si parla di profilo di rischio direzionale, ossia vincolato all’andamento dell’indice sottostante cui gli ETF si riferiscono. Per orientarsi meglio sul tema del rischio, uno strumento molto valido per gli investitori è il Key Information Document (KID), che racchiude in sintesi diverse informazioni utili per chi sceglie di investire in ETF.

Anche dal punto di vista della liquidità gli ETF possono essere rischiosi. Il motivo è da ricercarsi nello spread bid-ask, ossia il denaro-lettera, risultato della differenza tra acquisti (prezzi denaro) e vendite (prezzi lettera). Gli ETF in forma di liquidità hanno uno spread bid-ask più contenuto ed ETF simili possono comunque essere molto diversi dal punto di vista della liquidità, a causa del tipo di indice che replicano. Più questo è liquido (e con un market maker sempre presente), minore è il mispricing dell’ETF, in particolare nei periodi di stress di mercato.

Fondi ETF per tutte le esigenze

Esistono diverse tipologie di ETF, tutte negoziabili all’interno del segmento ETFPlus della Borsa Italiana:

- ETF classici, che replicano l’andamento di indici di azioni od obbligazioni;

- ETF strutturati o ETF a leva, così chiamati perché possono influire sull’andamento (al rialzo o al ribasso) di un indice di mercato su base giornaliera. ETF strutturati sono tuttavia anche gli ETF-short, che consentono di prendere posizione sul mercato ma solo al ribasso e che fanno parte solitamente delle strategie di trading a breve termine o di hedging, cioè di copertura del portafoglio.

- ETC (Exchange Traded Commodities) ed ETN (Exchange Traded Notes), che si differenziano dagli altri ETF solo dal punto di vista giuridico, riguardando persone fisiche o contratti derivati sulle materie prime. Con gli ETC, quindi, è possibile prendere posizione su una singola materia prima, cosa preclusa con gli ETF, che invece prevedono una diversificazione del portafoglio.

Commenta o partecipa alla discussione